クレジット・スプレッド

この記事のポイント

信用力の異なる債権の利回りの差を見て、景気の状況を測ることができる指標

【簡単に】クレジット・スプレッドってなに?

信用力の異なる企業や債券の間で生じる利回り(年率)の差のことです。

【ちょっと詳しく】クレジット・スプレッドってなに?

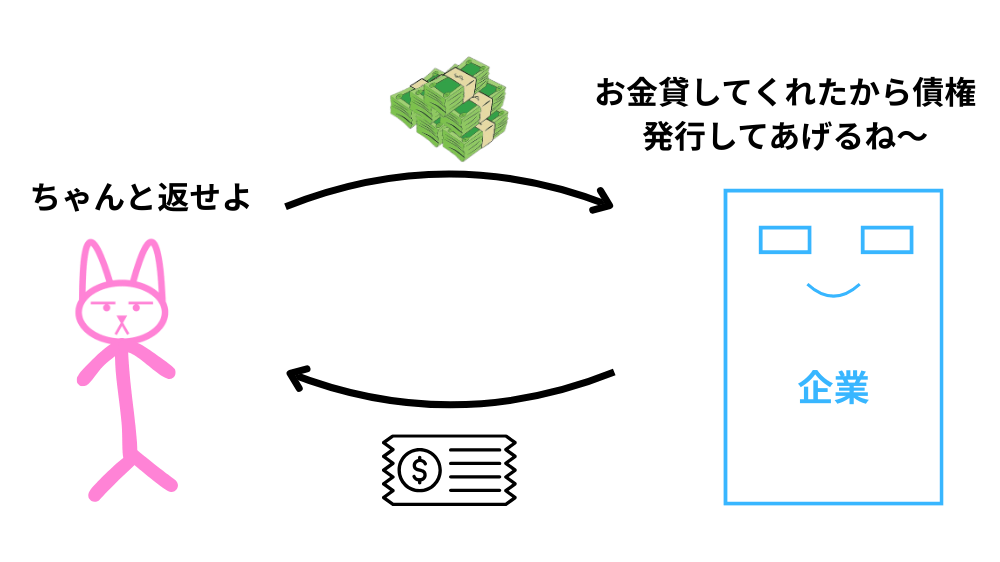

まず債権とは国や企業がお金を借りる際に発行する「借用証書(借金)」のようなものです。

つまり債権を購入するということは、国や企業にお金を貸し、利息を受け取る立場になることです。

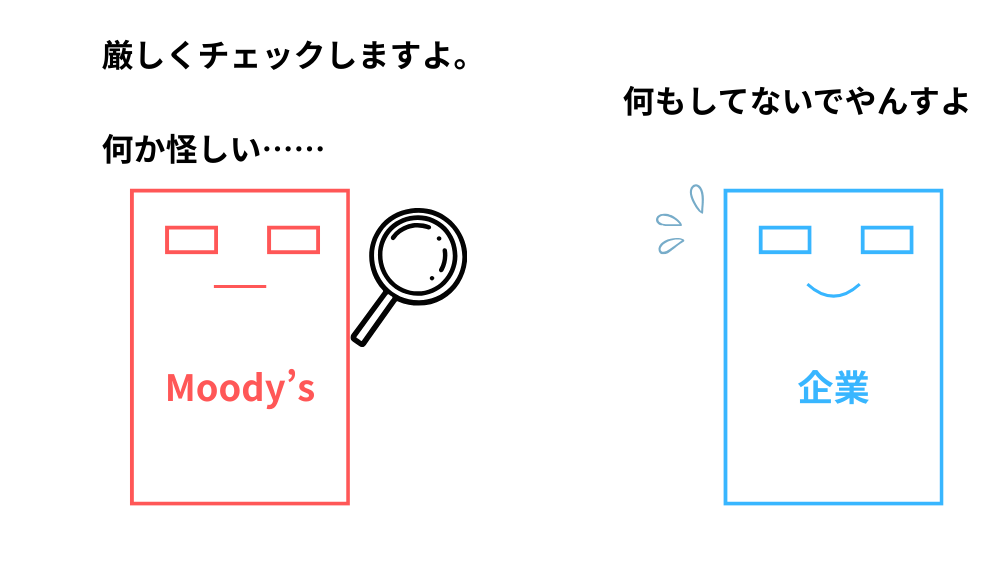

Moody’s(ムーディーズ)は、世界的に信頼されている信用格付け機関の一つで、企業や国が発行する債券について「お金をきちんと返せるか」という 信用力 をランク付けしています。

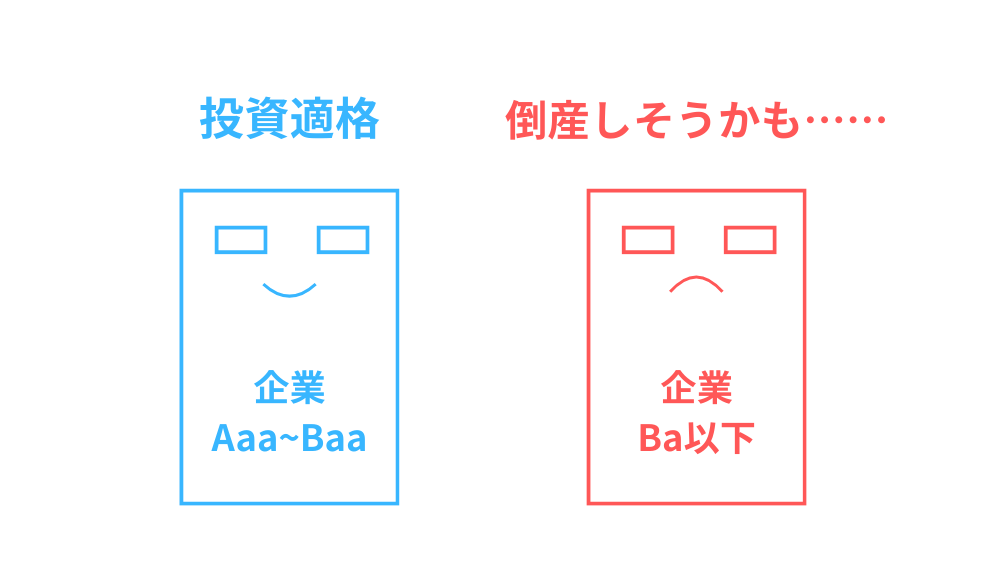

格付けは上から順にAaa〜Cとなっています。

Aaa(最高)→ Aa → A → Baa → Ba → … → C(最低)

Aaa〜Baaは 投資適格、Ba以下は 倒産などのリスクが大きい債権 とされます。

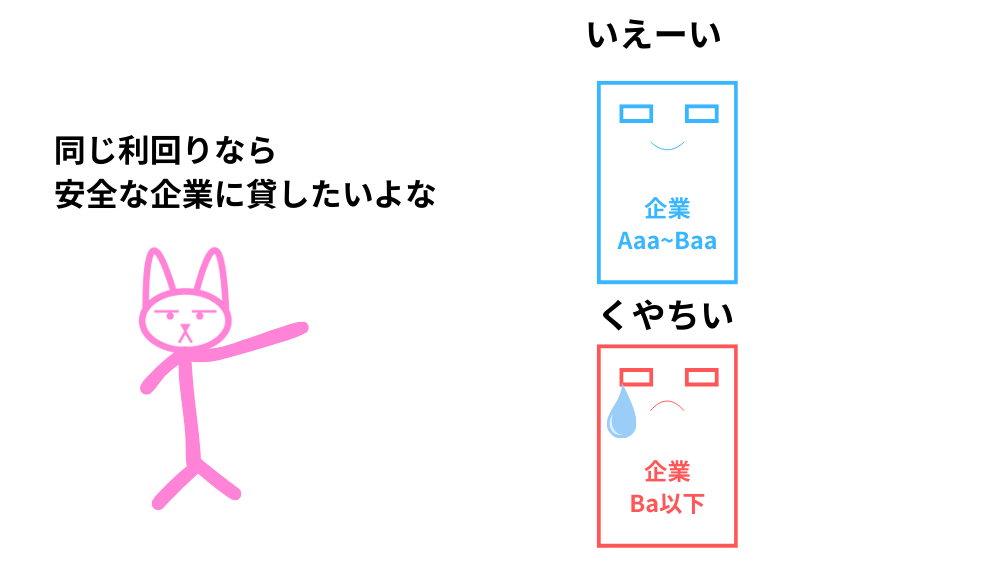

信用力の低い企業ほど、倒産や返済不能のリスクが高いため、お金を借りる際のコストは高くなります。

同じ利回りであれば、誰もがより安全な企業にお金を貸したいと考えるため、リスクの高い企業は高い金利を払わなければ資金を集められません。

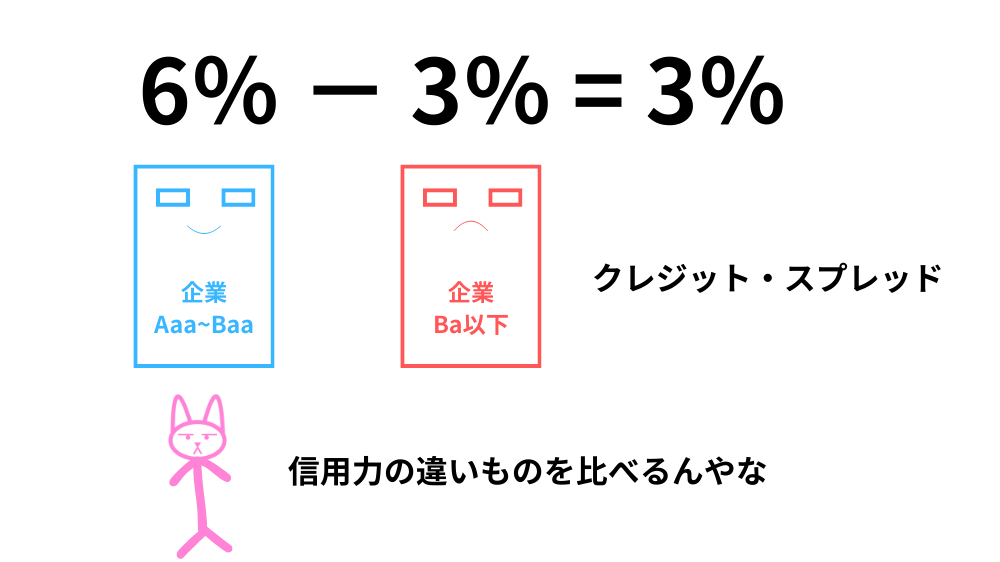

たとえば、下記のような場合のクレジット・スプレッドは3%です。

- AAA相当の国債の利回り:3%

- Baa格付け社債の利回り:6%

クレジット・スプレッド = 6% − 3% = 3%

クレジット・スプレッド

信用力が低い債券の利回り − 信用力が高い債券の利回り

クレジット・スプレッドを見るときは、同じ条件で比較することが原則です。

- 同じ通貨

- 同じ満期 など

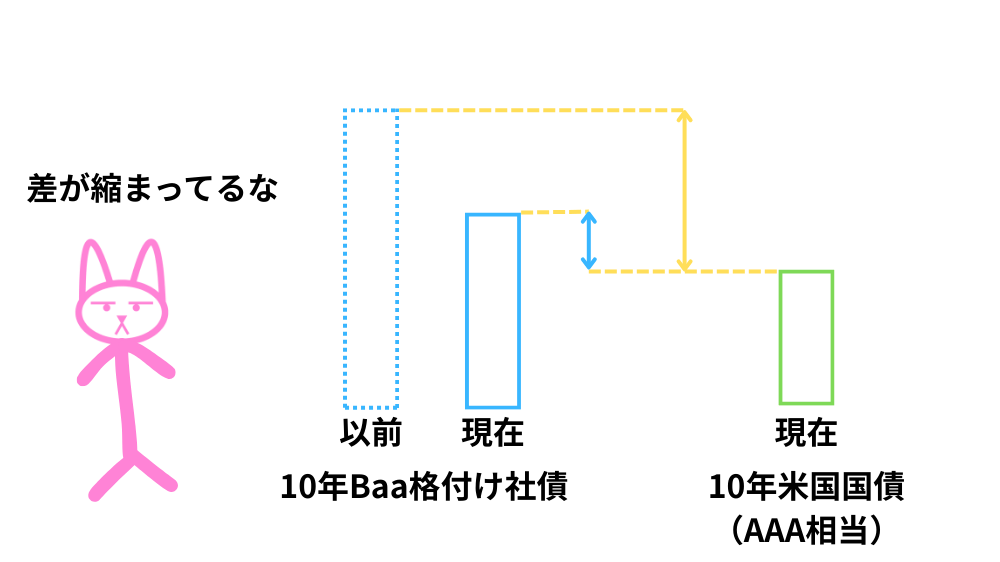

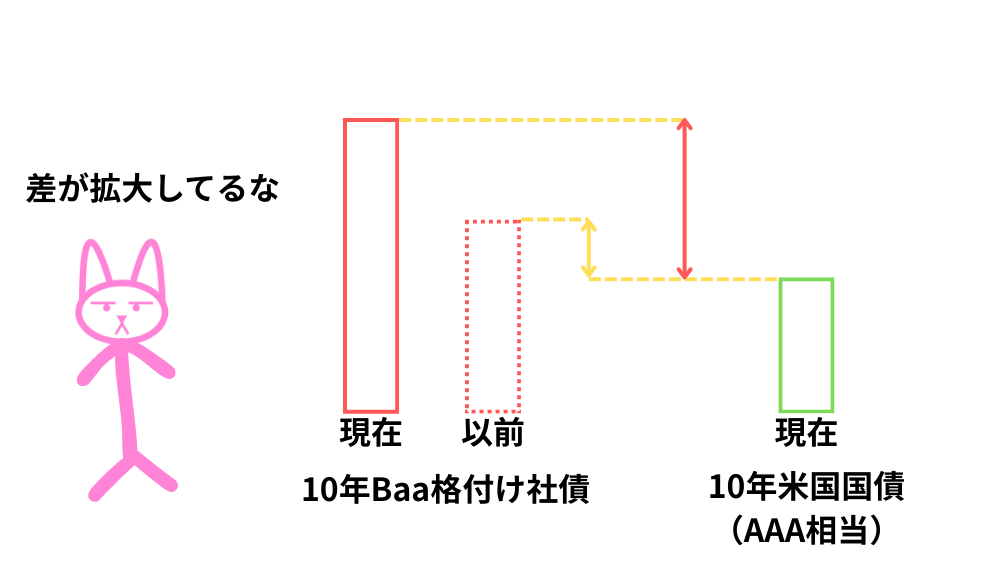

下記がクレジット・スプレッドの典型例です。

10年米国国債(AAA相当) − 10年Baa格付け社債

クレジット・スプレッドは、景気回復前には小さくなり、景気悪化が迫っている時には大きくなる傾向があります。

クレジット・スプレッドは、景気回復局面では信用が回復し始めて、信用力の低い企業などの利回りが下がり、スプレッドが縮小します。

しかし景気悪化局面では信用不安が高まり始めて、信用力の低い企業などの利回りが上がり、スプレッドが拡大します。

そのため、クレジット・スプレッドの動きから景気の先行きを読み取ることができます。

| 格付け(ムーディーズ) | 信用度 | 説明 |

|---|---|---|

| AAA | 非常に高い | ほぼノーリスク。国家レベルの安全性 |

| AA | 高い | 非常に信用できる |

| A | 信用力あり | 経営もしっかりしている |

| BAA(BBB相当) | 投資適格の下限 | 中堅企業。安定しているが少し不安あり |

| BA以下(BB、B…) | 投機的(ジャンク債) | 倒産リスクもあり。高利回りだけどリスクも高い |

【最後にまとめると】クレジット・スプレッドってなに?

信用力の異なる債権の利回りの差を見て、景気の状況を測ることができる指標なんだなって覚えておいてください。